Startersaftrek 2026

Home > Belasting > Aftrekposten > Startersaftrek

Geplaatst: 21-08-2025

Laatst geüpdatet: 14-01-2026

Om als startende eenmanszaak, vof of maatschap een vliegende start te kunnen maken, betaal je in de eerste jaren dat je onderneemt minder belasting. Je mag je zelfstandigenaftrek (€ 1.200 in 2026) verhogen met de startersaftrek (€ 2.123), waarmee deze aftrekpost oploopt tot wel € 3.323. Dat maakt ondernemen een stuk leuker én makkelijker.

Inhoudsopgave

- Wat is startersaftrek?

- Hoeveel is de startersaftrek in 2026?

- Hoe lang heb je recht op startersaftrek?

- Wanneer mag je de startersaftrek toepassen?

- Ben ik een zelfstandig ondernemer voor de belastingdienst?

- Hulp bij het invullen van de aangifte inkomstenbelasting

- Wat is het urencriterium voor de startersaftrek?

- Startersaftrek bij arbeidsongeschiktheid of zwangerschap

Wat is startersaftrek?

De startersaftrek is een extra aftrekpost (belastingvoordeel) voor startende ondernemers, zoals die van een eenmanszaak (zzp), vof of maatschap. De startersaftrek is gekoppeld aan de zelfstandigenaftrek. Je kunt de aftrek namelijk alleen gebruiken als je ook de zelfstandigenaftrek toe mag passen. Het is in feite dan ook een verhoging van de zelfstandigenaftrek.

Hoeveel is de startersaftrek in 2026?

- Maximaal 3 keer toepasbaar in de eerste 5 jaar waarin je onderneemt

- Alleen toepasbaar als je ondernemer bent voor de Belastingdienst

- Je moet aan het urencriterium van 1.225 uur per jaar voldoen

- De hoogte van de startersaftrek in 2026 is € 2.123

Hoe lang heb je recht op startersaftrek?

Je hebt als startende ondernemer recht op de startersaftrek in de eerste 5 jaar dat je onderneemt. Je mag de zelfstandigenaftrek in de eerste 5 jaar van je bedrijf 3 keer verhogen met € 2.123. Een onderneming van de grond krijgen kost tijd. Daarbij kan de omzet tijdens de eerste jaren tegenvallen. Met de startersaftrek en de zelfstandigenaftrek, die samen maar liefst € 3.323 is, krijg je als startende ondernemer een extra steuntje in de rug.

Wanneer mag je de startersaftrek toepassen?

Om de startersaftrek te kunnen toepassen, gelden er een aantal voorwaarden:

- Voor de Belastingdienst ben je zelfstandig ondernemer

- Je bent nog niet langer dan 5 jaar ondernemer

- De startersaftrek heb je nog niet 3 keer toegepast

- Je besteedt minstens 1.225 uur aan je onderneming per jaar

Ben ik een zelfstandig ondernemer voor de belastingdienst?

Om gebruik te mogen maken van de zelfstandigenaftrek - en dus deze te kunnen verhogen met de startersaftrek – moet je voor de Belastingdienst zelfstandig ondernemer zijn. Een inschrijving bij de KVK en een btw-nummer zijn hiervoor niet voldoende. Om te bepalen of je ondernemer bent, wordt er naar een aantal zaken gekeken:

- Maak je voldoende winst of is er sprake van een stijgende lijn?

- Heb je genoeg kapitaal om je bedrijf op te starten?

- Besteed je jaarlijks minimaal 1.225 uur aan je onderneming?

- Heb je voldoende opdrachtgevers om onafhankelijk te zijn?

- Loop je als ondernemer ondernemersrisico’s?

- Ben je aansprakelijk voor de schulden van je onderneming?

Er wordt vervolgens vastgesteld of je zelfstandig ondernemer bent en of je dus de aftrekposten mag toepassen.

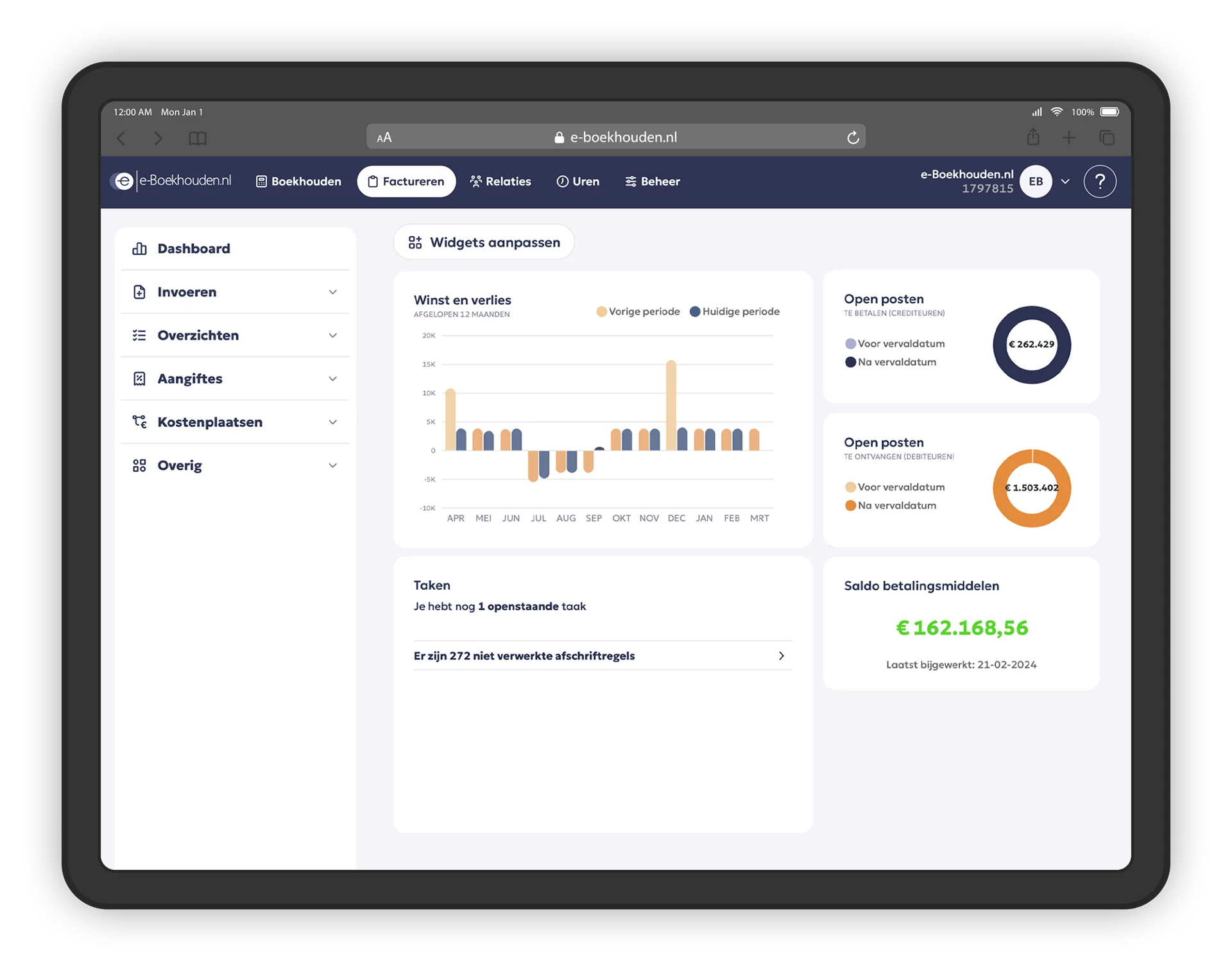

Hulp bij het invullen van de aangifte inkomstenbelasting

Met het boekhoudprogramma van eBoekhouden.nl kun je moeiteloos je bedrijfswinst en gewerkte uren bijhouden. Dit zorgt ervoor dat je financiële gegevens altijd nauwkeurig zijn en je de cijfers op de aangifte inkomstenbelasting gemakkelijk in kan vullen.

Gratis uitproberenZonder verplichtingen

Wat is het urencriterium voor de startersaftrek?

Een belangrijke voorwaarde om zelfstandig ondernemer te zijn is het urencriterium. Je moet kunnen bewijzen dat je 1.225 uur voor jouw bedrijf werkt. Of dat nu uren zijn waarin je voor klanten werkt (de zogenaamde declarabele uren) of de uren die je kwijt bent aan bijvoorbeeld administratie, reclame maken of klanten nabellen (niet-declarabele uren). Je moet alle uren die je besteedt aan je bedrijf bijhouden.

Startersaftrek bij arbeidsongeschiktheid of zwangerschap

Als je gedeeltelijk arbeidsongeschikt of zwanger bent, dan gelden er andere voorwaarden om gebruik te kunnen maken van de startersaftrek, zoals een aangepast urencriterium. Ook is de startersaftrek hoger wanneer je arbeidsongeschikt bent.

Arbeidsongeschikt en startende ondernemer

Ben je arbeidsongeschikt en wil je vanuit die situatie een onderneming starten? In dat geval hoef je geen 1.225 uur maar 800 uur aan je bedrijf te besteden per jaar. Daarnaast heb je recht op een verhoogde startersaftrek. Deze is het eerste jaar € 12.000, het tweede jaar € 8.000 en het derde jaar € 4.000.

Zwanger en startende ondernemer

Als je zwanger en startende ondernemer bent, dan mag je jouw uren tijdens je zwangerschapsverlof gewoon laten doortikken. Zo kun je ervoor zorgen dat je toch aan het urencriteria voldoet en dus recht hebt op de startersaftrek.

Als startende ondernemer heb je recht op de startersaftrek. Met deze aftrek kun je 3 keer je zelfstandigenaftrek verhogen met € 2.123 in de eerste 5 jaar dat je onderneemt. Een voorwaarde is dat je minimaal 1.225 uur aan je onderneming besteedt per jaar. Als je arbeidsongeschikt of zwanger bent gelden er andere voorwaarden.

Veelgestelde vragen

Waar kan ik de startersaftrek invullen? |

|||

|

Je kunt de Startersaftrek van je onderneming invullen bij de belastingaangifte. De aftrek voor startende ondernemers wordt dan automatisch afgetrokken van je winst.

|

|||

Probeer nu gratis uit!

Voor startende ondernemers is het online boekhoudprogramma e‑Boekhouden.nl de eerste 15 maanden van hun onderneming helemaal gratis. Je kunt dan zonder beperkingen online boekhouden en factureren, inclusief alle geavanceerde functies als bankkoppelingen, scan & herken en gebruik van de mobiele app.

Gratis uitproberenZonder verplichtingen