Liquiditeit

Liquiditeit is een indicatie van de financiële flexibiliteit van een bedrijf, dit vertaalt zich terug in de mate van kredietwaardigheid.

Home > Boekhoudtermen > Liquiditeit

Hoe liquide is jouw onderneming?

Omdat iedere onderneming financiële verplichtingen heeft, is het belangrijk dat deze betaald kunnen worden. Bijvoorbeeld ook in tijden van tekorten zoals een economische crisis.

Een onderneming ontvangt geld (debiteuren) en geeft geld uit (crediteuren). Het is belangrijk om meer geld te ontvangen dan uit te geven, zo kan er een financiële reserve op gebouwd worden. Vaak moet er ook geld uitgegeven worden (investeringen) om geld te verdienen.

Een gezonde manier is om eerst geld te ontvangen en het daarna pas uit te geven, op die manier worden schulden voorkomen. Schulden vormen een risico wanneer ze te hoog zijn en niet meer betaald kunnen worden.

Voorbeelden van algemene bedrijfskosten:

- Huisvesting (winkelpand / werkplaats).

- Energiekosten (gas, water, stroom).

- Loonkosten (salaris van ondernemer / personeel).

- Grondstoffen (materialen om producten te verkopen, fabriceren of repareren).

- Machines en computerapparatuur.

- Distributie (transport voor het ontvangen en bezorgen van goederen).

- Administratie (accountant).

- Belastingen (omzetbelasting ed.).

Een gezonde kredietwaardigheid vertaald zich in het snel en meer ontvangen van geld dan het uitgeven ervan. Dit is dus ook afhankelijk van het betaalgedrag van je klanten en je eigen bestedingen.

Wat is liquiditeit?

De betekenis en definitie van liquiditeit is snelheid waarin een onderneming haar rekeningen op de korte termijn kan betalen.

Hoe sneller jij geld van je klanten ontvangt, des te sneller je betalingen kunt uitvoeren. Om jouw bedrijf draaiende te houden moeten leveranciers, personeel en de Belastingdienst op tijd betaald worden. Ook kan het zijn dat er een lening bij een bank afgelost moet worden.

Bij een gebrek aan liquiditeit kan jij als ondernemer per direct in de problemen komen. Wanneer personeel staakt of leveranciers geen goederen meer willen leveren, kun je niets meer verkopen. Hierdoor raakt jouw bedrijf in een vicieuze cirkel door een direct tekort aan voldoende inkomsten.

Voor een bedrijf met een slechte liquiditeit is het moeilijk om rekeningen tijdig te kunnen betalen. Maar dat betekent niet meteen dat het bedrijf verlies maakt.

Rekenvoorbeeld:

Je verkoopt voor € 3.050 aan producten, maar jouw klant betaalt pas na 30 dagen. De producten die je hiervoor hebt ingekocht bij je leverancier moeten binnen 14 dagen betaald worden.

Je kunt je leverancier dan niet binnen de gestelde termijn betalen. Dat kan wellicht een keer voorkomen maar een leverancier zal dit niet blijven accepteren. Zeker niet wanneer het risico groter wordt, doordat er meer handel plaatsvindt en het dus om grotere bedragen gaat.

Zo kun je dus betalingsproblemen krijgen, terwijl je wel omzet hebt gemaakt.

Liquiditeitspositie

Een onderdeel van liquiditeit is ook om rekening te houden met veranderingen. Wanneer een debiteur jou te laat betaalt, wordt jouw betalingstermijn ongewenst langer.

Uw onderneming kan daardoor in serieuze betalingsproblemen komen.

Houd er daarom ook rekening mee dat wanneer je wil dat je bedrijf financieel gezond draait, de mogelijkheid bestaat dat een debiteur een factuur nooit zal betalen. Dit kan bijvoorbeeld gebeuren wanneer een debiteur failliet gaat.

Dit soort omstandigheden hebben gevolgen voor de liquiditeit van jouw bedrijf, maar hoe ernstig zijn deze gevolgen? Wanneer de positie van de liquiditeit gezond is, kan jouw onderneming financiële problemen en fiasco’s makkelijker afweren en weer snel herstellen.

8 Tips om de liquiditeit te verbeteren

Op deze manieren kun je de liquiditeit van je onderneming verbeteren:

- Wanneer je inkomsten genereert van meerdere klanten sta je sterker dan dat je afhankelijk bent van een enkele klant.

- Het is belangrijk dat jouw klanten je zo snel mogelijk en tijdig betalen. Hanteer geen onnodig lange betaaltermijnen van bijvoorbeeld 60 of 90 dagen. Maak gebruik van een boekhoudprogramma dat jou waarschuwt wanneer de betaaltermijn op uitgaande facturen wordt overschreden.

- Laat alleen klanten op rekening kopen die je goed kent. Nieuwe klanten dienen per ommegaande af te rekenen. Doe eventueel een extra kredietcheck via een kredietmaatschappij. Werk met een maximaal uitstaand factuurbedrag en zorg dat vaste klanten die op rekening kopen, het totaalbedrag niet overschrijden.

- Werk met een factoringmaatschappij om bedragen eerder te ontvangen. Zij kunnen je daarnaast ontzorgen en behoeden voor diverse debiteurenrisico‘s. Voor factoring wordt een kleine vergoeding gevraagd.

- Maak een standaard aanmaningssjabloon in jouw boekhoudprogramma dat je eenvoudig kunt sturen om je klant te herinneren aan een openstaande factuur.

- Maak persoonlijk contact met jouw klant wanneer aanmaningen niet helpen. Bel ze persoonlijk op en wanneer je geen contact kunt krijgen ga je op bezoek.

- Accepteer geen nieuwe bestellingen meer van je klant wanneer deze zijn rekeningen niet op tijd betaalt. Want anders wordt de schuld alleen maar groter, en dus ook het risico.

- Schakel op tijd een incassobureau in met een deurwaarder. Je bent wellicht niet het enige bedrijf dat niet betaald krijgt en je klant stevent misschien op een faillissement af. De kans is groot dat je nog iets kunt incasseren voordat je klant definitief failliet gaat.

Bedenk een incassostrategie die goed bij jouw bedrijf past en rechtvaardig overkomt naar jouw klanten. Op deze manier zullen zij zich tevreden behandeld voelen, ondanks dat zij zich niet altijd goed aan de betaalafspraak hebben gehouden. Zo voorkom je dat je klanten kwijtraakt na een klein betalingsprobleem.

Liquiditeitsbalans

Om te beoordelen of een onderneming liquide is, kan er een liquiditeitsbalans gemaakt worden.

Op een liquiditeitsbalans wordt het bedrijfskapitaal (activa), geordend naar de periode van het vermogen dat is geïnvesteerd in dat kapitaal. Daarnaast wordt ook het aangetrokken kapitaal (passiva) geordend naar de periode van het vermogen.

Zo kun je zien of jouw onderneming haar schulden kan betalen op korte termijn zonder in problemen te komen.

Liquide middelen

Liquide middelen (vlottende activa) zijn alle bezittingen van jouw bedrijf in de vorm van contant kasgeld of giraal geld op de bank (art. 372 lid 1 BW 2). Ook beleggingen zoals aandelen die op korte termijn in geld kunnen worden omgezet. En niet te vergeten digitaal geld zoals Bitcoins.

Al deze vormen van geld staan op jouw bankrekeningen, maar kunnen bijvoorbeeld ook op rekeningen van betalingsproviders. Dit komt vaak voor wanneer een bedrijf haar klanten online betalingsmogelijkheden biedt zoals met iDEAL of Creditcard. Het is belangrijk dat betaalproviders het ontvangen geld niet te lang vasthouden. Als je direct geld nodig hebt, is het erg vervelend wanneer jouw geld ergens geparkeerd staat en je het pas na 2 weken uitbetaald krijgt.

Jouw liquide middelen nemen toe wanneer je een betaling ontvangt en nemen af wanneer je een zakelijke uitgave doet. Liquide middelen komen onder de vaste activa te vallen wanneer zij langer dan 12 maanden niet beschikbaar zijn.

Liquide middelen staan debet op de balans en worden gewaardeerd tegen nominale waarde. Ook de tegoeden op een G-rekening worden tegen nominale waarde opgenomen op de balans.

Kasstroomoverzicht

Om inzicht te krijgen in de manier hoe de liquide middelen van jouw onderneming zijn besteed, kun je een kasstroomoverzicht opstellen. Je kunt dan ook inzichtelijk maken uit welke bron je ze hebt ontvangen.

Een kasstroomoverzicht laat net als de resultatenrekening over een bepaalde periode zien wat zich financieel heeft afgespeeld binnen jouw bedrijf.

Liquiditeitsbegroting

Een liquiditeitsbegroting geeft een goed inzicht in toekomstige betalingsverplichtingen en de haalbaarheid ervan.

Denk hierbij aan investeringen of bijvoorbeeld het uitbetaling van vakantiegeld aan personeel. Je kunt dan tijdig bijsturen door een andere kostenpost uit te stellen.

Belangrijke onderdelen van een liquiditeitsbegroting:

- Betaaltermijnen van klanten.

- Vakantieperiodes met weinig of geen omzet.

- Grote periodieke facturen zoals die van de huur.

- Omzetbelasting en pensioenvoorzieningen.

Het is voor startende ondernemers erg belangrijk om als onderdeel van het ondernemingsplan een liquiditeitsbegroting op te stellen. Zo krijg je meer inzicht in het financiële reilen en zeilen van jouw toekomstige onderneming.

Liquiditeit berekenen

De liquiditeit bereken je om aan te geven in hoeverre jouw bedrijf aan haar betalingsverplichtingen kan voldoen, nu of in de toekomst. Dit kan berekend worden met als uitkomst een waarderingscijfer (ratio).

Hoe bereken je de liquiditeit?

Dynamische en statische liquiditeit

De dynamische berekening wordt vaak gebruikt om de liquiditeit voor de toekomst te bepalen. Je ziet dit aan de verhouding tussen de inkomende geldstroom (in een bepaalde periode) en de uitgaande geldstroom.

Maak hiervoor eerst een liquiditeitsbegroting en schat in hoeveel geld er in deze periode binnenkomt en uit zal gaan. Vergelijk deze cijfers met elkaar en bekijk of je in deze periode aan je betalingsverplichtingen kunt voldoen.

De statische berekening geeft aan of jouw bedrijf aan haar betalingsverplichtingen kan voldoen met behulp van de vlottende activa. Het gaat hierbij om de activa die binnen een jaar te gelde kunnen worden gemaakt.

De statische liquiditeit kun je op drie verschillende manieren berekenen door middel van liquiditeitsratio’s:

- Current Ratio.

- Quick ratio.

- Nettowinstkapitaal (vlottende activa minus kort vreemd vermogen).

Liquiditeitsratio’s en kengetallen

Liquiditeitsratio’s geven aan of er voldoende liquide middelen zijn om aan alle (kortlopende) financiële verplichtingen te voldoen. De ratio’s zijn een momentopname en weergeven een bepaald moment omdat er gegevens met een specifieke looptijd van de balans worden gebruikt.

Een jaarlijkse vergelijking kan ook meer inzicht geven op toekomstige kredietwaardigheid.

Je kunt het nettowerkkapitaal ook gebruiken als indicatie van jouw bedrijfsliquiditeit. Het nettowerkkapitaal verschilt van de current ratio omdat het geen verhoudingscijfer is, maar een absolute waarde in de vorm van geld. Bij een positieve uitkomst is de liquiditeit voldoende en bij een negatieve uitkomst onvoldoende.

Hulp bij het berekenen van liquiditeit

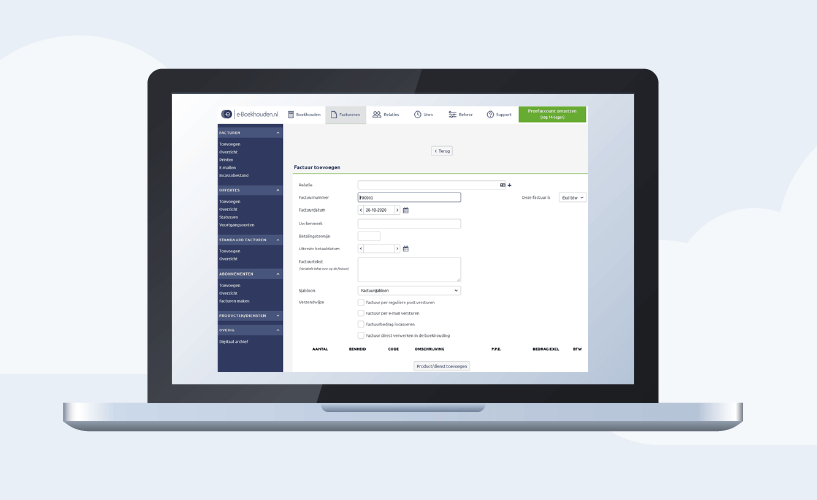

De liquide middelen van jouw onderneming kun je in het online boekhoudprogramma van e‑Boekhouden.nl bekijken.

Het voordeel is dat je dan direct inzichtelijk hebt hoe de geldstromen binnen jouw bedrijf veranderen.

"Met e‑Boekhouden.nl bereken je eenvoudig hoe jouw bedrijf ervoor staat qua liquiditeit, via de financiële overzichten die ons boekhoudprogramma automatisch bijwerkt."

Gratis uitproberenZonder verplichtingen

Liquiditeit probleem

Wanneer jouw onderneming een lage liquiditeit heeft, dan is het zinvol om een analyse te maken en de cijfers van voorgaande jaren te vergelijken. Hiervoor had je bedrijf er namelijk minder last van, anders was het je al eerder opgevallen.

Stel jezelf de vraag of er een structureel of tijdelijk probleem is. Of heb je bijvoorbeeld een te grote investering gedaan in combinatie met een slecht betalende debiteur?

Als het een structureel probleem blijkt te zijn, kan het voortbestaan van jouw onderneming in gevaar komen. Onderneem maatregelen om het probleem op te lossen door meer omzet te maken en minder kosten.

Wanneer het een korte termijnprobleem is, kun je langere betalingstermijnen met leverancier af proberen te spreken. En eventuele openstaande facturen van wanbetalers te laten incasseren door een incassobureau.

Liquiditeit vergroten

Je kunt jouw liquiditeit verhogen door positieve veranderingen in je bedrijfsvoering door te voeren.

Bedenk hoe je aan extra zakelijke inkomsten kunt komen. Het kan soms ook lonen om een investering uit te voeren waardoor meer omzet gegenereerd kan worden. Je kunt bijvoorbeeld een website laten maken om meer klanten aan te trekken.

Probeer e‑Boekhouden.nl nu tijdelijk gratis en vrijblijvend uit

Voor ondernemingen die al een langere periode zakelijk actief zijn hebben we een proefperiode van 14 dagen. Wanneer je korter dan 15 maanden geleden met je bedrijf gestart bent, dan is e‑Boekhouden.nl gedurende de eerste 15 maanden van jouw onderneming volledig gratis en geheel vrijblijvend. Je kunt dan zonder beperkingen online boekhouden en factureren, inclusief alle geavanceerde functies als bankkoppelingen, scan & herken en gebruik van de mobiele app.

Veelgestelde vragen

Wat is het verschil tussen liquiditeit en solvabiliteit? |

|||

|

Liquiditeit geeft aan of een bedrijf op korte termijn aan al haar betalingsverplichtingen kan voldoen. Solvabiliteit is een indicatie voor betalingsverplichtingen op langere termijn.

|

|||

Waarom is een gezonde liquiditeit belangrijk? |

|||

|

Ja, een gezonde liquiditeit garandeert het voortbestaan van een onderneming op korte en lange termijn in de toekomst. Ook komt een bedrijf met een gezonde liquiditeit eerder in aanmerking voor een zakelijke lening bij een bank.

|

|||

Nog hulp nodig?

Stel je vraag aan Thom en zijn collega's. Ze staan je graag te woord.